تتولد المدفوعات الدولية عن انتقال السلع والخدمات وعوامل الإنتاج بين البلدان. حيث تقوم كل دولة على حدة برصد المدفوعات في ميزان مدفوعاتها خلال فترة زمنية معينة عادة ما تكون سنة. وتكتسب أنظمة المدفوعات أهمية بالغة للتجارة العالمية لأنها تسهل التبادل التجاري بين البلدان وتمكن الشركات من توسيع عملياتها خارج الحدود المحلية. وتشمل المدفوعات الدولية مجموعة واسعة من الأنشطة التجارية، بما في ذلك الدفع للموردين في الخارج مقابل السلع، وتعويض الموظفين الدوليين، وتلقي المدفوعات من المتعاملين الأجانب وغيرها من الأنشطة.

وفي ظل ترابط الاقتصاد العالمي، تركز الفقرات القادمة على البحث في مدى إسهام أنظمة المدفوعات الدولية في تجاوز عوائق التبادل التجاري الراهن والإسهام في تحقيق انسيابية المبادلات والمعاملات الدولية. ولذلك، فهذه الورقة تتناول أنظمة المدفوعات الدولية وتطور النظام المالي والنقدي الدولي والتطبيقات الحديثة لأنظمة المدفوعات الدولية وعلاقتها بقواعد التجارة الدولية وتداعيات حرب العملات الدولية على التجارة الدولية، وتختتم فقراتها برؤية استشرافية لآليات عمل أنظمة المدفوعات الدولية لتحفيز التجارة الدولية.

أولًا- أنظمة المدفوعات الدوليةوتطور النظام المالي والنقدي الدولي:

يرتبط نظام النقد بالعلاقات الاقتصادية الدولية بروابط تاريخية متصلة. فمنذ قيام التجارة الدولية بين دول العالم، ظهرت الحاجة الماسة لنظام واضح ومستقر للمدفوعات الدولية. وتوضح الفقرات التالية أبرز السمات التي تتحلى بها أنظمة المدفوعات الدولية وتطورها في القرن الماضي وصولًا للأشكال الراهنة للنظام النقدي الدولي.

1. أنظمة المدفوعات الدولية.. وقفة مع المفاهيم والأطر العامة[1]

يعرف نظام المدفوعات الدولية بأنه مجموعة من الآليات والبنى التحتية المالية التي تمكّن من تبادل العملات وتدفق رأس المال بين البلدان، ويشمل الروابط بين بنوك المراسلة، ونظم التراسل مثل “سويفت”، وخدمات تحويل الأموال وشبكات بطاقات الائتمان، وأسواق الصرف الأجنبي، والترتيبات بين البنوك المركزية. وبالرغم من أهميته، يعاني نظام المدفوعات الدولية من بعض العيوب، مثل التكلفة والبطء ونقص الشفافية. لذا، يجري البحث عن حلول جديدة لتحسين هذا النظام وجعله أكثر كفاءة وشمولًا في العصر الرقمي.

وبالنظر في الفرق بين المدفوعات الدولية والمدفوعات المحلية، يلاحظ أن المدفوعات الدولية والمدفوعات المحلية تشتركان في غرض أساسي وهو تحويل الأموال من كيان إلى آخر. لكنهما تختلفان بشكل كبير في عملياتهما وتعقيداتهما والعوامل التي تؤثر عليهما على عدة مستويات، منها ما يتعلق بـتحويل العملات، والتدقيق المطلوب، ووقت المعالجة، ومصاريف التحويلات، وعوامل الخطر، ووجود وسطاء.

أما بخصوص استخدمات المدفوعات الدولية، فمن المعلوم أنها تُستخدم في مجموعة متنوعة من أغراض التجارة العالمية. فهي تستخدم في شراء السلع والخدمات بين الدول، ودفع الرواتب للموظفين أو المقاولين الدوليين، خصوصًا مع انتشار العمل عن بعد، ودفع الأرباح أو الفوائد عندما يكون لدى الشركات مستثمرون دوليون أو اقتراض أموال من متعاملين دوليين، والحصول على أصول، حيث يجوز للشركات شراء أصول في بلدان أخرى كجزء من عملياتها أو استراتيجيات التوسع. وعند التداول في الأسواق المالية الأجنبية، غالبًا ما تحتاج الشركات إلى إجراء مدفوعات عبر الحدود. كما تستخدم المدفوعات الدولية عند دفع تكاليف السفر والنفقات، ولإسهام في المنظمات الخيرية الأجنبية كجزء من جهود المسؤولية الاجتماعية للشركات.

وبناء على ما سبق، هناك أنواع متعددة للمدفوعات الدولية. إذ يمكن أن تتخذ هذه المدفوعات أشكالًا وأنواعًا عديدة، حيث يعتمد الاختيار على عوامل مثل التكلفة وحجم المعاملة وسرعة التحويل والمتطلبات المحددة للمرسل والمستلم. ومن بين بعض الأنواع الشائعة للمدفوعات الدولية: التحويلات البرقية التي تعد طريقة موثوقة وآمنة لإرسال مبالغ كبيرة من الأموال دوليًّا، والشيكات الدولية وهي قليلة الاستعمال إلا أنها تعد خيارًا آخر للمدفوعات عبر الحدود، ووسطاء صرف العملات الأجنبية، والحوالات المالية الدولية التي تعتبر أكثر أمانًا من بعض خيارات الدفع الأخرى، ومنصات الدفع عبر الإنترنت التي تستخدم بشكل كبير في معاملات التجارة الإلكترونية. وتوضح النقاط التالية بعض أنظمة الدفع الدولية الرئيسية:

- جمعية الاتصالات المالية العالمية بين البنوك (سويفت) SWIFT

- منطقة المدفوعات الأوروبية الموحدة SEPA

- شبكة سلك الاحتياطي الفيدرالي Fedwire

- نظام الدفع الآلي لدار المقاصة CHAPS

- نظام التحويل السريع للتسوية الإجمالية الآلي عبر أوروبا في الوقت الفعلي TARGET2

- التسوية المرتبطة المستمرة CLS

- نظام الدفع الدولي الصيني CIPS

- الرنمينبي (RMB) عبر الحدود الخارجية، بهدف تدويل العملة الصينية.

وعمومًا، تعد هذه الأنظمة أساسية لتشغيل النظام المالي العالمي وتسمح للأموال بالتدفق عبر الحدود بسرعة وأمان وكفاءة. ولكل منها تركيزها الخاص، سواء كان ذلك نوعًا معينًا من المعاملات (مثل SWIFT)، أو عملة محددة (مثل TARGET2 لليورو)، أو منطقة جغرافية (مثل SEPA لأوروبا).

2. أنظمة المدفوعات الدولية.. من قاعدة الذهب إلى عالم ما بعد بريتون وودز

يرجع تاريخ المدفوعات الدولية[2] إلى خطابات المسافرين الأوائل من الائتمان التي كانت مفيدة في الأيام الأولى للسفر الدولي بحكم أنها كانت فورية. كما يتم إرسال خطابات بين المصرفيين أو الممولين المحترفين الآخرين الذين يتوقعون تلقي خطابات الاعتماد من بعضهم بعضًا على فترات منتظمة بغرض تعويض الالتزامات المالية بينهما. ومع ذلك، ومن وقت لآخر ستكون هناك حاجة إلى معاملة تسوية الغرض منها معالجة الفرق الصافي بين خطابات المسافرين الواردة والصادرة. ومنذ فجر الحضارة، تم استخدام المعادن الثمينة، مثل الذهب، في المدفوعات المحلية والدولية، لكونها تقدم منظومة تتمتع بالقبول الدولي، وتوفر وسيلة يمكن الاعتماد عليها للتبادل، فالذهب مثلا يحتوي على مجموعة من الصفات تجعله مقبولًا للتبادل وبمثابة نقود. وفي حالة الذهب لا تصبح هناك ضرورة لتحويل العملة التي تم الحصول عليها في بلد ما لإجراء الدفع في بلد آخر، حيث يتعين على المشتري والبائع ببساطة التفاوض على السعر (بالذهب) والمضي قدمًا في الصفقة دون الحاجة إلى التحويل.

ومنذ منتصف القرن الماضي مر على العالم نظامان نقديان بارزان هما نظام قاعدة الذهب ونظام بروتون وودز، وفيما يخص نظام قاعدة الذهب، فقد عمل نظام النقد الدولي على مدى نصف قرن قبل الحرب العالمية الأولى وفق قواعد نظام الذهب الكلاسيكي[3]، وقد ارتكز نجاح هذا النظام على مصدقية الدول الناتجة عن ضمانها غير المشروط لتحويل العملة الورقية التي تصدرها إلى الذهب بسعر ثابت وعدم إخلالها بهذه الضمانة مهما كانت الأسباب. وعلى الرغم من المحددات النقدية التي كانت تواجهها الدول والمتمثلة في محدودية حيازاتها من الذهب، إلا أن هذا النظام قد تميز بتوقعات تضخمية متواضعة، مما ترتب عليه أسعار فائدة منخفضة أدت إلى تحقيق معدلات نمو مرتفعة في الاقتصاد العالمي.

وبعد مرور سبعين عامًا على انعقاد مؤتمر بروتن وودز في الولايات المتحدة الأمريكية، والذي ربط الذهب بالدولار ليسمح بتحقيق مؤقت للاستقرار في العلاقات النقدية والمالية الدولية مع ظهور صندوق النقد الدولي المنظم لهذه العلاقات. ومع ذلك، فقد اختفى النظام المالي والنقدي لبروتن وودز في النصف الأول من سبعينات القرن الماضي بعد إعلان الرئيس الأمريكي نكسون رسميًّا في أغسطس 1971 تحلل الولايات المتحدة الأمريكية من التزاماتها بتحويل الدولار إلى الذهب، وتم استبداله بنظام آخر يسمى عادة بالنظام الجامايكي[4]. وما يزال النظام النقدي والمالي الجامايكي المشار إليه بــ(JFS ) قائمًا حتى يومنا هذا، برغم تصدعه يومًا بعد يوم. وقد اتضح ذلك جليًا خلال الأزمة المالية التي اجتاحت العالم بين عامَي 2007 و 2009. ومع الحذر العالمي من سلسلة جديدة من الأزمات المالية، تبدو النداءات للعودة إلى النظام العالمي الذي تم وضعه قبل سبعين عامًا في بروتن وودز أكثر حيوية[5]. وقد سبقت ذلك محاولات لإصلاح النظام النقدي الدولي[6] لتسهيل المبادلات التجارية والمعاملات الاقتصادية.

ثانيًا- التطبيقات الحديثة لأنظمة المدفوعات الدولية وعلاقتها بقواعد التجارة الدولية:

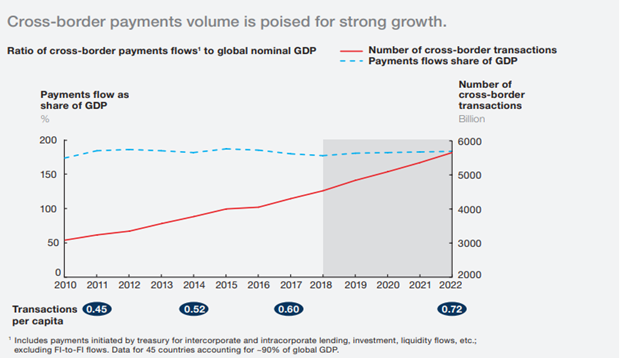

إن المتمعن في تطور حجم المدفوعات عبر الحدود خلال الفترة (2010-2022) على النحو الموضح في الشكل التالي، يخلص إلى أن معاملات المدفوعات الدولية شهدت نموًّا متزايدًا بعد الأزمة المالية العالمية لسنة 2008 وحتى عام 2018 أي قبيل جائحة كورونا، وهذا راجع للتحول الرقمي السريع والمستمر في عدد من دول العالم[7]. وقد فرضت جائحة كورونا تغيير بيئة عمل الشركات الكبيرة والصغيرة وذلك ما أدى إلى تراجع المدفوعات الدولية خلال سنوات 2019 و2020 و2021[8].

شكل رقم (01) يوضح تطور حجم المدفوعات عبر الحدود خلال الفترة (2010-2022)*

* Source: McKinsey Global Payments Map. On: McKinsey & Company, A-vision-for-the-future-of-cross-border-Payments, October 2018, pp5.

كما يوضح الشكل السابق ذاتُه أن حصة المدفوعات الدولية من الناتج المحلي الإجمالي العالمي سجلت ثباتًا نسبيًّا طوال فترة (2010-2022) في غالبية دول العالم، مع تفاوت نسبي بين مناطق العالم، حيث واصلت منطقة آسيا والمحيط الهادئ ريادتها في النمو وإسهاماتها في الإيرادات العالمية بأكثر من 40% من الاجمالي العالمي، مع حصول الصين على الحصة الأكبر[9].

وبالرغم من أن معدل دوران النقد الدولي قد ارتفع ارتفاعًا ملحوظًا بعد التحول الرقمي الهائل الذي يشهده العالم حاليًّا، إلا أن السيولة الدولية[10] تبقي ذات أهمية كبيرة في المعاملات الدولية بالنسبة لأطراف المدفوعات الدولية، حيث لا يمكن الاستغناء عنها في أي معاملات. ومن المصادر الأساسية للسيولة الدولية التقليدية، نجد الذهب النقدي والعملات القائدة في العالم وحقوق السحب الخاصة وحقوق السحب العامة.

وفي ظل الظروف الراهنة للاقتصاد العالمي، نشأت وتطورت التطبيقات الحديثة لأنظمة المدفوعات الدولية من لوائح وقوانين منظمة التجارة العالمية المشرفة على النظام التجاري العالمي، وأخرى من مقدمي الخدمات والمدفوعات الدولية، سواء البنوك الدولية وبنوك المراسلة. فمنذ قيام منظمة التجارة العالمية في أول يناير 1995، تمت المصادقة على العديد من الاتفاقيات ضمن المؤتمرات الوزارية للمنظمة العالمية للتجارية بأكثر من 60 اتفاقية تتعلق بقطاع السلع والخدمات والملكية الفكرية والتجارة الإلكترونية، وغيرها. وبطبيعة الحال، فإن احترام لوائح وقوانين وأنظمة الهيئة المشرفة على النظام التجاري العالمي يعد من الأهمية بمكان، فعدم احترام هذه الانظمة من شأنه أن يؤدي إلى اختلال في المبادلات الدولية، فضلًا على أن اختراق هذه الأنظمة وعدم الخضوع لها يجعل الجهات والبلدان تحت طائلة العقوبات الاقتصادية في ظل أن أكثر من 80% من بلدان العالم باتت أعضاء في منظمة التجارة العالمية.

وإضافة إلى اللوائح والتنظيمات التي تقررها منظمة التجارة العالمية، من المعلوم أن جل المدفوعات الدولية تمر عبر منظومة البنوك الدولية وبنوك المراسلة أو الوسيطة. إذ تساعد هذه البنوك في تطور أنظمة المدفوعات الدولية من خلال تعزيز الإدارة المالية للأفراد والشركات في تعاملاتهم الدولية. وتعكس القائمة التالية أهم خمسة بنوك دولية مقدمة للخدمات المصرفية العالمية في عام 2024، وهي[11]:

- P. Morgan Chase & Co

- Bank of America

- CitiGroup

- HSBC

- Standard Chartered

أما فيما يخص بنوك المراسلة، وبينما تقتضي عمليات المبادلات الدولية تسوية المدفوعات بين الدول لنقل رؤوس الأموال وتسوية أثمان الصادرات والواردات وتحويل الخدمات والاستشارات والأرباح، والفوائد، والمعونات، والمساعدات، فينشئ كل ذلك الحاجة لبنوك مراسلة[12] تكون وسيطة لإتمام عمليات نقل رؤوس الأموال بين الدول عند عدم قدرة البنوك المحلية على التواصل مع بنوك في دول أجنبية. وللبنوك المراسلة طرق عديدة لتسوية المدفوعات الدولية، منها:

- الشيكات المباعة أو المشتراة بالعملات الأجنبية سواء كانت شيكات مصرفية أو سياحية.

- الحوالات المصرفية الصادرة والواردة بالعملات الأجنبية.

- شراء وبيع العملات الأجنبية بالطرق المختلفة مثل الخيارات، والمبادلات، والعقود الآجلة أو الفورية.

- البروتوكولات والاتفاقيات الدولية، ويتم بموجب ذلك استيراد بضائع أو تصديرها حسب اتفاق موقع بين حكومات البلدان المعنية.

وبالرغم من تسارع التطورات الحاصلة في التطبيقات الدولية لأنظمة الدفع، مازال الاقتصاد العالمي يعاني من عدة تحديات تجابه هذه الأنظمة، وذلك ما يؤثر على انسيابية التجارة بين دول وأقاليم العالم المختلفة، حيث يلاحظ استمرار التحديات التالية:

- حاجة البنية التحتية التي تمر عن طريقها المدفوعات الدولية للتحديث المستمر، ونقصد بها الجانب التكنولوجي المتعلق بشبكات الاتصال التي تتأثر بسرعة التطورات التكنولوجية ذات الصلة.

- ارتفاع رسوم وعمولات البنوك المراسلة الوسيطة. فالبنك الدولي يقدر تكلفة إرسال 200 دولار بنحو 7% كمتوسط عالمي[13]. فعلى سبيل المثال فإن تحويلات العاملين في الخارج، أي تحولات المهاجرين يكلف فيها التحويل الواحد في المتوسطة 6,3%، أي أن نحو 45 مليار دولار تذهب سنويًّا إلى الوسطاء بعيدًا عن المستفيدين النهائيين بمن فيهم ملايين الأسر محدودة الدخل[14]. وبينما يؤثر ذلك على تكلفة التحويلات المالية، فإنه يشكّل تأثيرًا أشد على نمو حركة التجارة الدولية، خصوصًا التي ترتفع حساسيتها لتكاليف التعاملات المالية.

- التحفظات والتخوفات التي قد يبديها مقدمو خدمات المدفوعات الدولية، ونعني بذلك البنوك الدولية والبنوك المراسلة إزاء مصدر ووجهة المدفوعات الدولية في ظل ظاهرة الفساد ومخاطر تبييض الأموال، ناهيك عن تمويل الإرهاب وشبكات الإجرام الدولية. ومن شأن هذه التخوفات أن تقلل من فرص نمو التجارة بين الدول والأقاليم التي تعاني من مشكلات في الإفصاح المالي أو قصور في الرقابة على حركة رؤوس الأموال الدولية.

- ضعف آليات الحوكمة وإدارة المخاطر وذلك ما جعل العديد من الفجوات تظهر وتطفو على السطح أثناء تنفيذ العمليات الدولية. ويزيد ذلك من تعرض أنظمة المدفوعات الدولية للجرائم الإلكترونية المالية والاحتيال، لاسيما عبر قنوات الهاتف المحمول[15]، ويقلل في الوقت ذاتِه من فرص ازدهار التجارة بين الأقاليم الاقتصادية المتباينة في مستويات الحماية من هذه الجرائم.

- صعود التنافس التجاري بين عدد من دول العالم بعد جائحة كورونا والحرب الروسية الأوكرانية، والحديث عن عملة جديدة لتكتل BRICS لتزاحم الدولار، بعد تزايد الاتجاه نحو التخلي عن الدولار كاحتياطي دولي عقب ارتفاع الديون الأمريكية إلى مستويات قياسية. ومن شأن هذه الصراعات أن تزيد الحواجز التجارية الجمركية وغير الجمركية بين أقطاب التجارة العالمية، وهو ما نشاهده حاليًّا في تنامي التنافس التجاري الصيني-الغربي بقيادة الولايات المتحدة الأمريكية.

ثالثا-تداعيات حرب العملات الدولية على التجارة الدولية:

إن لحرب العملات الدولية انعكاسات عديدة قد تكون مدمرة على الاقتصاد العالمي والتجارة الدولية، سواء على الدول التي تمارس سياسة تخفيض القيمة الخارجية للعملة أو الدول التي تتلقى هذه السياسة. فبالرغم من النتائج الإيجابية لتخفيض قيمة عملة البلد على اقتصاده المحلي، إلا أن ذلك سيضر بمصالح شركائه التجاريين أو ما يسمى بسياسة “إفقار الجار”، التي تؤدي في المقابل إلى ردّات فعل انتقامية من قبل الدول المتلقية لعمليات تخفيض قيمة العملات وذلك ما سيؤدي كنتيجة حتمية إلى انسداد تجاري دولي يحد من التجارة البينية بين أكبر الاقتصادات العالمية، خصوصًا إذا تعلق الأمر بأهم طرفين رئيسين في هذه الحرب التجارية أي بين الولايات المتحدة الأمريكية والصين. حيث إن لها انعكاسات وآثارًا على التجارة الدولية بما فيها أسعار النفط والذهب، كما أنّ لها انعكاسات من جهة أخرى على الأسواق المالية الدولية، وهذا ما يعاني منه الاقتصاد العالمي في الوقت الراهن. كل هذه الظروف لن تسمح بتعافي الاقتصاد العالمي إذا لم يُقَم بإصلاحات عميقة على مستوى النظام النقدي والمالي الدولي[16].

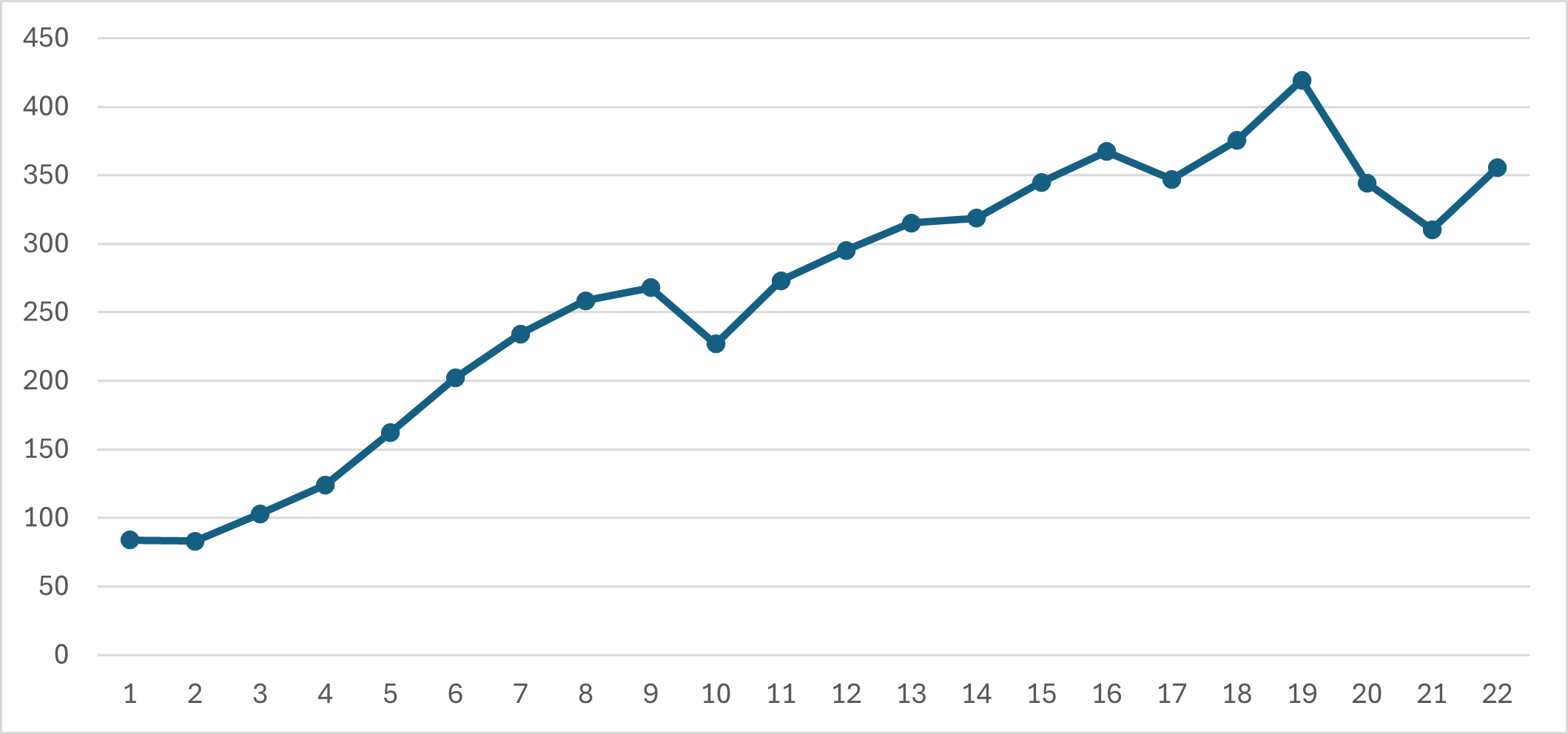

شكل رقم (03) الميزان التجاري البيني الصيني الأمريكي في الفترة 2000-2022

* المصدر: من إعداد الباحث بالاعتماد على الجدول الوارد بالملحق الإحصائي.

ويلاحظ من الشكل السابق أنه طوال الفترة (2000-2022) والميزان التجاري البيني الصيني الأمريكي في صالح الصين، وهذا يعني أن الصادرات الصينية نحو الولايات المتحدة الأمريكية أكبر من الصادرات الأمريكية نحو الصين، ويمكن إرجاع ذلك إلى انخفاض سعر صرف العملة الصينية مقابل العملة الأمريكية، وبالتالي انخفاض أسعار المنتجات الصينية وهو ما يؤدي إلى زيادة الطلب عليها. وفي ظل هذا التفوق التجاري المستمر أصبح اليوان الصيني منافسًا فعليًّا للدولار من خلال توجه بلدان عديدة لاستخدام اليوان الصيني في معاملاتها الدولية بدلا من الدولار الأمريكي.

ويمكن القول إن التهديد الحقيقي لوضع الدولار كعملة مهيمنة على الاقتصاد العالمي، وكذلك مستقبل نظام (سويفت) يأتي من العملات الرقمية المشفرة، وقد ارتفعت قيمة العملات المشفرة، بما في ذلك (البيتكوين) و(الايثيريوم)، إلى ما يقرب من 3% من معروض النقد العالمي، إلا أنها ماتزال تفتقد بدرجة كبيرة إلى الموثوقية الدولية والاستقرار، نظرًا لكونها غير خاضعة للبنوك المركزية. وبالنسبة للعملات الرقمية، فهناك اتجاه متزايد إلى اعتمادها واستخدامها، حيث أطلقت نحو تسع دول عملاتها الرقمية من خلال بنوكها المركزية، لكن حجم تداول تلك العملات مازال محدودًا. ومن ثم، فإن استخدام الأصول المُشَفَّرة بشكل مستقبلي يؤثر على إدارة التدفقات الرأسمالية، قد يؤدي في نهاية المطاف إلى إضعاف قدرة أنظمة الدفع الدولي بصورتها الراهنة.

ومع بروز العملات الرقمية والمشفرة[17] أصبح يسود تنافس كبير بين الدول الكبرى على المستوى النقدي، حيث بدأت الصين تطرح فكرة إمكانية إحلال اليوان الرقمي محل الدولار كوسيلة للتبادل في المعاملات الدولية، فقد اكتسبت الصين ميزة تنافسية من خلال مبادرتها بطرح عملة رقمية رسمية في النظام المالي النقدي العالمي تمكنها من تحقيق مساعيها في الترويج لهذه العملة لتصبح خيارًا لإجراء المعاملات الدولية وأيضًا كعملة احتياطي في الأجلين المتوسط والطويل. وعلى ذات المنوال، تهتم الإدارات الأمريكية المتعاقبة بتطوير قدرات الاقتصاد الأمريكي وتعزيز هيمنته في العملات الرقمية، وذلك ما يعني احتمالية ظهور الدولار الرقمي الذي يبنى على بنية تحتية متقدمة للتكنولوجيا المالية لتستمر الولايات المتحدة في هيمنتها على النظام المالي النقدي العالمي.

وبينما تشكل الحروب النقدية أساسًا للتنافس الاقتصادي المحتدم حاليًّا بين أقطاب التجارة الدولية، فليس هناك من شك في أن ذلك يقلل قدرات النمو التجاري العالمي، ويعيق انسيابية حركة التجارة بين الشرق والغرب، وبين الشمال والجنوب العالمي. وإذا كان لذلك من تداعيات على النمو الاقتصادي العالمي، فإن تداعياته الأشد وطأة تظلُّ واقعة على الاقتصادات الأقل نموًّا في الجنوب العالمي، نظرًا لعمق تأثرها باستيراد التضخم العالمي من ناحية، ولتهديد قدراتها على التصدير السلس وغير المكلف من ناحية أخرى.

رابعًا- رؤية استشرافية لآليات عمل أنظمة المدفوعات الدولية لتحفيز التجارة الدولية

نحاول في هذا المحور أن نقدم رؤية استشرافية عن آليات عمل أنظمة المدفوعات الدولية في ظل الظروف والأزمات التي يعرفها النظام التجاري العالمي، حيث مر خلال العشرين سنة الماضية بالعديد من الأزمات المالية والتجارية بدءًا بالأزمة المالية العالمية لسنة 2008 إلى الأزمة النفطية لسنة 2014، إلى جائحة كورونا التي عصفت بالتجارة الدولية وسلاسل الإمداد العالمية سنتي 2020 و2021، وصولًا إلى الحرب الروسية الأوكرانية التي مازالت مستمرة إلى كتابة هذه الأسطر وما تمخض عنها من أزمة غذاء عالمي وتدهور قوى التجارة الدولية وإصابة الاقتصاد العالمي بتضخم واسع النطاق. وكل هذه الأزمات وغيرها كان لها الأثر البالغ في التحولات التي يعرفها الاقتصاد العالمي حاليًّا على مختلف الأصعدة. فضلًا على إعادة الجدل حول ما يمكن أن يطلق عليه هيمنة الدولار على الاقتصاد العالمي باعتباره، ولعقود طويلة، هو العملة الرئيسة في التبادل التجاري الدولي أو كعملة احتياطي نقدي مطلوبة[18].

وتتمحور هذه الرؤية الاستشرافية في إمكانية قيام البنوك المركزية الوطنية بدور فعال في تأطير ودعم أنظمة المدفوعات الدولية بشكل غير مباشر وبالتنسيق مع الجهات الدولية ذات الصلة، بما يؤدي إلى تجاوز التحديات التي تواجه النظام النقدي الدولي ويسرّع قوى التجارة الدولية وفق ما يلي[19]:

- تعزيز الأدوار المستقبلية للبنك المركزية في تيسير المعاملات المالية الدولية التي ترتبط بالتجارة الدولية التقليدية والتجارة الإلكترونية، من خلال:

- أهمية إسهام البنوك المركزية في المراقبة والتنظيم والإشراف على المدفوعات الدولية على المستوي المحلي لتقليل المخاطر وتعظيم المنافع بما يؤدي إلى انسيابية المبادلات والمعاملات الدولية.

- دعوة البنوك المركزية لمرافقة عمليات التطوير المستمرة لصيغ النقود الإلكترونية (بطاقات الائتمان، وبطاقات الخصم، …إلخ) بما يؤدي إلى تسوية المعاملات الدولية بطرق سليمة وآمنة في آن واحد.

- تعزيز التعاون بين البنوك المركزية الوطنية وبنك التسويات الدولية كوسيط يتمتع بثقة عالمية لتمكينها من إتمام صفقاتها المالية بكفاءة وفعالية عاليتين.

- دعم البنوك المركزية الوطنية لتحقيق المستوى المطلوب من الاستقرار النقدي على المدى القصير والمتوسط بما لا يعوق تغيرات أسعار الفائدة وانتشار النقود الإلكترونية، والتحكم في المعروض النقدي من الاحتياطيات الأجنبية.

- وعلى مستوى أنظمة الدفع الدولي، بات من الضروري استخدام أحدث التقنيات المعززة للتجارة الدولية، ولا سيما التكنولوجيات المتطورة منها، وذلك جنبًا إلى جنب مع تعزيز المنافسة العادلة والنزيهة بين مقدمي خدمات المدفوعات الدولية، بما يؤدي إلى تسوية المعاملات التجارية عبر الحدود بأقصى درجات السرعة، وبأدنى حد من التكلفة. ويستدعي ذلك إنشاء منصات رقمية دولية متطورة تستجيب لحاجات الاقتصاد العالمي بمختلف أطرافه لتطوير قواعد التجارة الدولية المستقرة وتعزيز الثقة بين شركاء التجارة، ولاسيما الشركات الدولية وعلاقتها بالشركات الوطنية الصغيرة والمتوسطة.

- وعلى مستوى السياسات الحاكمة لأنظمة الدفع الدولي، من الضروري تعزيز حوكمة عمل منصات المدفوعات عبر الحدود لتعزيز عدالة التجارة، من خلال توضيح الجهات المشاركة فيها وطبيعتها وشروطها، ليجعل ذلك التجارة الدولية أكثر كفاءة وأمانًا وشمولًا، وبالتالي الحد من مخاطر التشتت والتباين الذي أصاب أنظمة المدفوعات الدولية وتسهيل حركة التجارة الدولية في المستقبل[20].

خاتمة:

في خضم الاحتفال بالذكرى السبعين لتأسيس نظام بريتون وودز، يمكن القول إن للجهود الوطنية والدولية فرصة كبيرة لتطوير وتحديث أنظمة المدفوعات الدولية بما يسهم في مواجهة التهديدات الخارجية التي باتت تعاني منها التجارة الدولية أكثر من أي وقت مضى. ويمكن ذلك من خلال إرساء نظام للمدفوعات الدولية على قواعد أكثر ثباتًا من أجل دعم التجارة المزدهرة والعادلة، وفي الوقت ذاتِه تعزيز النظام النقدي والمالي الدولي لمجابهة تحديات التجارة ولتحقيق مزيد من النمو في حركة الدفع الدولي لضمان استمرار الرخاء الاقتصادي على الصعد كافة، محلية وإقليمية ودولية.

ملحق إحصائي:

تطور تغير سعر صرف اليوان الصيني مقابل الدولار الأمريكي والميزان التجاري البيني الصيني الأمريكي خلال الفترة 2000-2021

| السنة | تغير اليوان مقابل الدولار (متوسط سعر الصرف السنوي) | الميزان التجاري البيني الصيني الأمريكي (بالميار الدولار) | السنة | تغير اليوان مقابل الدولار (متوسط سعر الصرف السنوي) | الميزان التجاري البيني الصيني الأمريكي (بالميار الدولار) |

| 2000 | 8.28 | (83.83) | 2011 | 6.46 | (295.24) |

| 2001 | 8.28 | (83.09) | 2012 | 6.31 | (315.10) |

| 2002 | 8.28 | (103.06) | 2013 | 6.20 | (318.68) |

| 2003 | 8.28 | (124.06) | 2014 | 6.14 | (344.82) |

| 2004 | 8.28 | (162.25) | 2015 | 6.23 | (367.33) |

| 2005 | 8.19 | (202.27) | 2016 | 6.64 | (347) |

| 2006 | 7.97 | (234.10) | 2017* | 6.758 | (375.2) |

| 2007 | 7.61 | (258.50) | 2018* | 6.82 | (419.2) |

| 2008 | 6.95 | (268.03) | 2019* | 8.81 | (344.31) |

| 2009 | 6.83 | (226.87) | 2020* | 6.90 | (310.26) |

| 2010 | 6.77 | (273.04) | 2021* | 6.44 | (355.30) |

المصدر: سارة داي، أثر حرب العملات على اتجاه التجارة الدولية: دراسة حالة الولايات المتحدة والصين، أطروحة دكتوراه غير منشورة في العلوم التجارية، جامعة بسكرة، سنة 2018، ص 285.

*مجمعة من مصادر مختلفة.

[1] https://stripe.com/resources/more/international-payments-101-what-they-are-and-how-they-work#what-are-international-payments.

[2] Rhys Bollen, The History and Operation of International Payment System, Journal of Banking and Finance Law and Practice, Vol. 18, No. 27, 2007,pp 1-2. Website: (https://papers.ssrn.com/sol3/papers.cfm?abstract_id=1756083)

[3] ماهر كنج شكري، مروان عوض، المالية الدولية: العملات الأجنبية والمشتقات المالية بين النظرية والتطبيق، دار الحامد للنشر والتوزيع، عمان الأردن، الطبعة الأولى 2004، ص 23.

[4] وذلك وفقًا لاسم المكان الذي عقد فيه المؤتمر الدولي في عام 1976، حيث تقرر إنشاء نظام مالي عالمي جديد.

[5] فلانتين كاتسونوف، ترجمة عبد الله أحمد، بريتون وودز: الأحداث المفصلية في التاريخ المالي الحديث، دار أوغاريت للتأليف والترجمة والنشر، الحسكة- سوريا الطبعة الأولى 2020، ص6.

[6] من أشهر هذه المبادرات مبادرة المدير العام لصندوق النقد الدولي ميشال كمديسيس بعد مرور نصف قرن على تأسيس الصندوق، ثم مبادرة مجموعة السبعة الصناعية في شهر يونيو سنة 1995، وصولًا إلى مبادرة مجموعة العشرين سنة 2009 في لندن.

[7] حراقة سمية، لطرش ذهبية، دور تكنولوجيا البلوك تشين في تعزيز كفاءة المدفوعات الدولية: دراسة حالة تجربة سنغافورة وكندا للدفع عبر الحدود بواسطة البلوك تشين، مشروع Jasper-Ubin، مجلة الريادة لاقتصاديات الأعمال، الجزائر، المجلد السابع، العدد الثالث، يونيو 2021، ص 221.

[8] المرجع السابق، نفس الصفحة.

[9] المرجع السابق، نفس الصفحة.

[10] تلك الموجودات التي يجري اللجوء إليها لتسوية العجز في ميزان المدفوعات دون الاضطرار إلى تغيير سعر الصرف أو اتباع سياسات انكماشية سريعة أو فرض قيود على التجارة.

[11] https://statrys.com/blog/best-international-banks

[12] بنك المراسلة هو مؤسسة مالية تعمل بصفتها وكيلًا بالنيابة عن مؤسسات مالية أخرى، تكون أجنبية عادة، ويقدم خدمات الخزانة، ويدير النقد الأجنبي والاستثمارات الدولية، ويسهل التجارة الدولية.

[13] حراقة سمية، لطرش ذهبية، مرجع سبق ذكره، ص 221.

[14] كلمة مدير عام صندوق النقد الدولي موضحة في الرابط:

https://www.imf.org/ar/News/Articles/2022/05/10/sp051022-md-concluding-remarks-at-the-snb-high-level-conference.

[15] مجموعة البنك الدولي، تقرير حالة أنظمة الدفع الفورية الشاملة في إفريقيا لعام 2022، مجموعة البنك الدولي، ص xxiv.

[16] سارة داي، أثر حرب العملات على اتجاه التجارة الدولية: دراسة حالة الولايات المتحدة والصين، أطروحة دكتوراه غير منشورة في العلوم التجارية، جامعة بسكرة، سنة 2018، ص 161.

[17] رؤى عالمية، مستقبل الدولار الأمريكي: تقييم الاتجاهات المضادة للهيمنة الأمريكية على النظام المالي العالمي، مركز المستقبل للأبحاث والدراسات المتقدمة، أبوظبي، الإمارات العربية المتحدة، العدد20، مايو 2022، ص 7.

[18] سمر الباجوري، فك الارتباط: مستقبل الدولار الأمريكي في النظام المالي العالمي عقد الحرب الروسية الأوكرانية، مجلة دراسات خاصة، مركز المستقبل للأبحاث والدراسات المتقدمة، أبوظبي، الإمارات العربية المتحدة، العدد23، يوليو 2023، ص 3.

[19] Andrew G. Haldane, Stephen Millard and Victoria Saporta, The Future of Payment Systems, Routledge international studies in money and banking, This edition published in the Taylor & Francis e-Library, 2008.pp255-261.

[20] https://www.imf.org/ar/News/Articles/2022/05/10/sp051022-md-concluding-remarks-at-the-snb-high-level-conference.